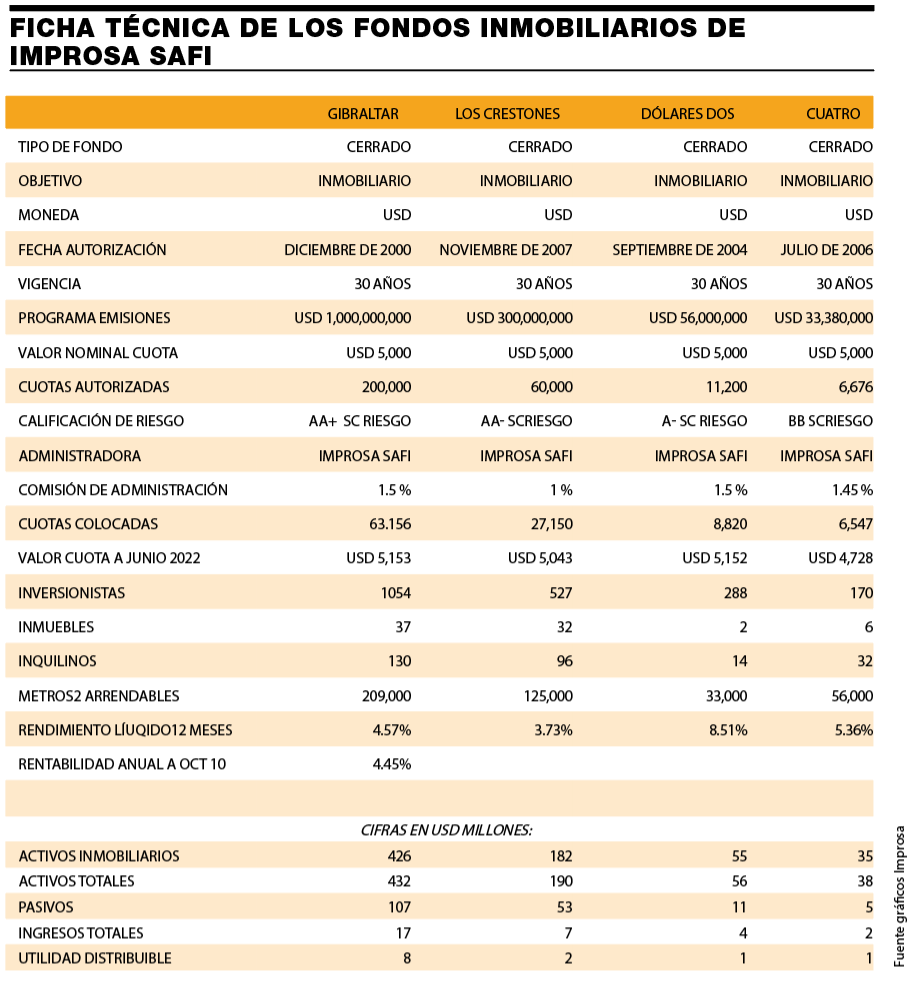

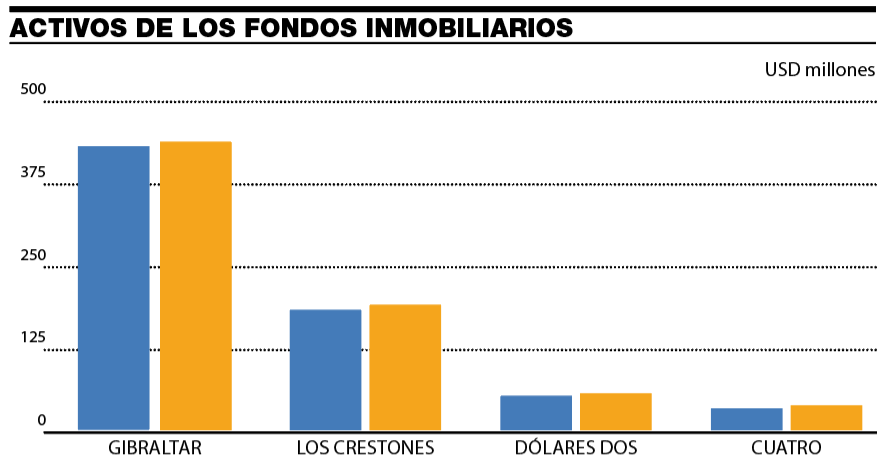

Una experiencia de 22 años, con una solidez reflejada en un envidiable portafolio de 70 inmuebles por US$725 millones y más de 2,000 inversionistas; es la tarjeta de presentación de la administradora costarricense de fondos de inversión Improsa. Una marca que en toda Centroamérica es asociada de inmediato a su país de origen, a una elevada reputación y considerada como un sinónimo de inversión fructífera. Su éxito nace de la gestión especializada de fondos de inversión inmobiliarios. La estrella es Gibraltar, que en septiembre pasado dio un paso de gigante al convertirse en el primer instrumento de inversión centroamericano que cotiza en el mercado bursátil colombiano. No parará allí su recorrido, porque el próximo año absorberá a los otros fondos inmobiliarios de Improsa y se convertirá no solo en el mayor entre los de la SAFI, sino en el más grande del país y de Centroamérica.

¿Y el siguiente paso? Entrar a un mercado de alto potencial, donde la industria de fondos de inversión muestra un acelerado crecimiento: la República Dominicana.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

El gerente general de Improsa SAFI es Jaime Ubilla, quien comanda el desarrollo de la estrategia de expansión y quien ha dirigido la ejecución del plan de crecimiento del fondo inmobiliario insignia de Centroamérica. Ubilla, conferencista central del Summit Market Brief, celebrado el pasado 22 de noviembre, expone en esta entrevista cómo ha sido el desarrollo de Gibraltar, su filosofía y sus objetivos.

Hemos identificado nichos y somos un jugador importante en algunos de ellos. Somos la tercera sociedad administradora de fondos en Costa Rica, en términos de activos administrados, solo superados por dos bancos estatales. En inmobiliarios, somos la segunda más grande del país. Cuando fusionemos los fondos, en 2023, vamos a tener el más grande del país.

Nuestros fondos principales, tanto Gibraltar como Los Crestones, están inscritos para hacer oferta pública de valores en Guatemala, El Salvador, Nicaragua, Costa Rica y Panamá. A partir de agosto de este año, incorporamos una nueva plaza: Colombia.

Sí, y esto tiene una razón: antes, la legislación costarricense preveía solo la inversión local, no la transfronteriza. Esta norma se modificó hace unos diez años, pero el Fondo Gibraltar nació hace 22, bajo la anterior legislación. En su reglamento de inversión está previsto que se haga en Costa Rica y eso sigue vigente.

Administramos más de 70 complejos inmobiliarios ente todos los fondos. En el caso específico de Gibraltar son 44.

Cinco, pero nuestra estrategia en los próximos 18 meses es convertir esos cinco en un solo y la marca que va a prevalecer es Gibraltar. Ello se explica por varias razones: es el fondo inicial, el que tiene 22 años de existencia, el que tiene más inversores y el que tiene más activos administrados. Será un vehículo de inversión de US$745 millones.

Sí. Puede endeudarse máximo en el 35 % del activo y ese parámetro sigue vigente. El endeudamiento forma parte de sus políticas principales y actualmente anda por debajo del 25 %.

Hay dos propósitos principales. El primero es que permite la rapidez de actuación, por ejemplo, cuando está en un proceso de adquisición de un activo, ya que posibilita la absorción rápida de ese activo al portafolio. Es lo que llamaríamos capacidad de compra. El segundo, a largo plazo, es mejorar la rentabilidad. Gibraltar se financia en los mercados internacionales, para lo cual contamos con el apoyo de un banco global, el Scotiabank, que nos permite acceder a costos financieros mucho más competitivos que los que podemos encontrar en nuestro país. Este segundo propósito se llama eficiencia financiera.

Cuando nace el fondo, ese era el límite, pero unos años después se modificó la norma para que los fondos no financieros puedan ir hasta un endeudamiento del 60 %. Sin embargo, como Gibraltar nació bajo ese marco, nosotros como administradores decidimos mantener ese parámetro.

Más de mil. La mayoría en términos de cantidad son personas naturales, pero en cuanto a patrimonio, estamos en una proporción de 50 %-50 % con entidades.

Nosotros decidimos salir hacia la región porque nuestras economías centroamericanas son pequeñas. Por ejemplo, la de Colombia es seis veces más grande que la de Costa Rica y eso también se refleja en los mercados de valores. Cuando dimos el paso, el mercado costarricense experimentaba cierto agotamiento. Conforme los fondos iban creciendo, uno empezaba a sentir que llegaba a un límite: los espacios se iban agotando.

Entonces, entre 2009 y 2011 realizamos los procesos de ingreso a otros mercados en busca de nuevos nichos de inversionistas. Eso nos complementó muchísimo mientras Costa Rica volvía a acomodarse. En el año 2012 volvimos a hacer emisiones.

Luego, entre 2016 y 2019, Gibraltar hizo colocaciones por US$200 millones y nos volvió a ocurrir lo mismo: volvimos a topar los espacios en los portafolios. La necesidad de una diversificación y la incertidumbre de esos tiempos nos llevaron a pensar que teníamos que abrir espacios para crecer y ese no es un desafío solo para Gibraltar. En las economías intermedias de América Latina los inversores que acumulan una cantidad significativa de activos empiezan a vivir ciclos sucesivos de expansión de capital, agotamiento de capital, expansión, agotamiento, etc.

Cuando hay una reducción en el ritmo de colocación de los portafolios, uno tiene que ir a buscar nichos. Los emisores tienen que ensanchar sus espacios. Si la montaña no va a Mahoma, Mahoma tiene que ir a la montaña. Ir a otros mercados cuesta, pero ese costo es menor que el beneficio de tener presencia en mercados más grandes, refrescar los balances, gestionar mejor los riesgos y gerenciar eficientemente los portafolios.

Nos ha permitido tener un capital mucho más diversificado, crecer con apalancamiento sano, con recursos para mantener los inmuebles en perfectas condiciones o adaptarlos a las nuevas condiciones del mercado inmobiliario.

Es lo que sigue, después de Colombia. Tenemos un equipo muy profesional, que ha vivido las experiencias de registrarnos en otras jurisdicciones, y el proceso en Colombia lo hizo madurar aún más. Por tanto, tenemos un equipo que puede hacer el registro en la República Dominicana.

En nuestro planeamiento estratégico, la República Dominicana es parte integral. Lo que pasó es que anteriormente no había autorización para títulos extranjeros y cuando las reformas se produjeron, nuestra decisión de entrar a Colombia ya estaba en marcha. Por eso, decidimos concentrarnos primero en los permisos y autorizaciones en Colombia. Cuando esté operando, desde finales de 2023, la integración de los mercados de valores de Chile, Colombia y Perú, Fondo Gibraltar va a cotizar en tres mercados.

En abril de 2017 participé en el II Encuentro de Integración Financiera de la Alianza del Pacífico, en Lima. Allí, uno de los temas centrales fue el de los pasos para avanzar en la integración financiera para fondos de inversión. Escuchar ese panel me convenció de que Improsa tenía que estar en Bogotá. Y pasó el tiempo suficiente para que nosotros maduráramos como organización y para estudiar el mercado colombiano.

Tenemos metas de crecimiento que nos hemos planteado para cinco años: duplicar el activo administrado y que una parte de la financiación de ese activo la completemos con capital de origen sudamericano. A diciembre del 23, la meta es US$100 millones en el mercado colombiano.

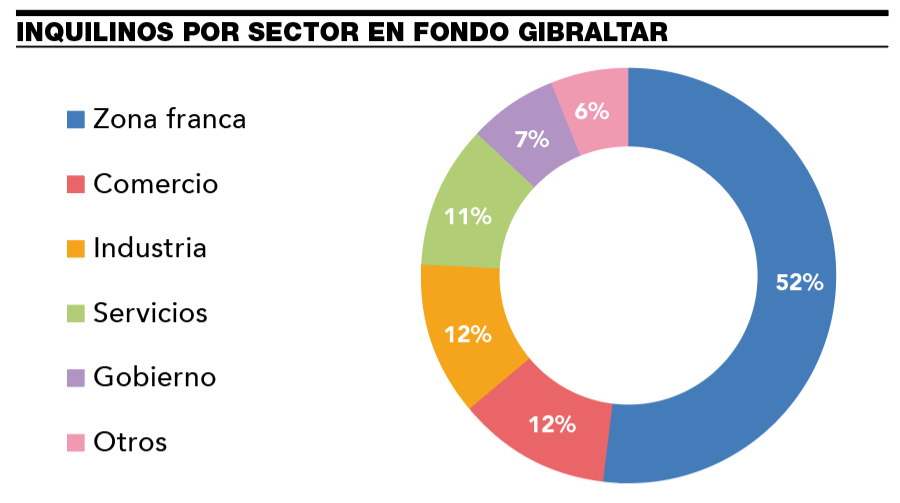

Queremos diversificar el origen del patrimonio. Estamos concentrados en diversificar el patrimonio, levantar capital, invertir en bienes inmuebles en Costa Rica, en sectores tan dinámicos como la industria manufacturera de alta tecnología en ciencia médica. Tendremos suficiente inventario para los próximos cinco años y quizá me quede corto, porque con los proyectos que se están construyendo dadas las políticas de promoción de exportaciones, la productividad de la mano de obra costarricense, el marco legal y una democracia muy consolidada, vamos a tener suficiente inventario en proyectos de altísima calidad.

Creo que deberíamos empezar en el 2023 a sostener los primeros contactos, visitar intermediarios y estudiar el mercado.

No es un fondo ‘off shore’ como su nombre pudiese llevar a pensar. Es un fondo supervisado y regulado por las autoridades costarricense y colombiana. El nombre fue una sugerencia de la familia fundadora, asociándolo al concepto de solidez. Ese es el concepto que queremos transmitir a los inversionistas. Y en Latinoamérica no es fácil conseguir fondos de inversión con una trayectoria de 22 años de solidez.

Primero, tecnología, esencial para la gestión más eficiente de nuestros portafolios. Segundo, en los negocios de largo plazo la planificación es esencial, y hay que tener claro cómo vamos a crear valor para los inversionistas, así como el manejo de la transparencia, la rendición de cuentas y una apuesta muy robusta al tema reputacional. Tercero, no dispersar jamás los recursos, sino acumular capacidad de compra, portafolios, y capacidad de negociación. Y cuarto, diversificar las fuentes de financiamiento, primero localmente y luego regionalmente, a través de otros mercados de capitales o de otras fuentes bancarias.

En estos tiempos hay que sumar capacidades financieras operativas. La escala genera poder de negociación y permite bajar costos. Mi recomendación inicial no es partir carteras sino acumular carteras. Encapsular riesgos no es correcto. Ese fue también un error de Improsa, pero en 2014 adquirimos una familia de cuatro fondos de inversión que se llamaba Interbolsa, duplicamos el activo administrado e iniciamos el proceso de absorción. El 1 de diciembre haremos un acto de fusión donde juntamos tres fondos. Así, de los cinco que tenemos nos quedarán tres y en el 2023, pasaremos a uno solo: Gibraltar.

Hay tres atributos para motivarlo: la oportunidad de diversificar con un producto de una economía con fundamentales buenos; su moneda, ya que es un fondo en dólares, y el desempeño financiero del fondo, que ha sorteado las dificultades de los ciclos económicos con un portafolio sólido y 22 años de experiencia.

Entrevista publicada en la edición de noviembre de la revista Market Brief.

Te puede interesar: El fideicomiso es cada año más protagónico

Suscríbete a la revista y regístrate a nuestros newsletters para recibir el mejor contenido en tu buzón de entrada.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo