En junio o julio se estará haciendo el anuncio para el inicio de la colocación de las acciones de César Iglesias, una emisión que constituirá un hito en la economía dominicana, porque será el comienzo del mercado accionario en el país. Desde este mes la historia cambia.

La renta variable se enriquece con la llegada de las acciones, que abren un mundo de nuevas posibilidades tanto para la financiación de proyectos empresariales, como para la inversión en busca de rentabilidades atractivas.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

Las acciones se negocian en todas las bolsas de valores de Latinoamérica y era una tarea pendiente en el caso dominicano.

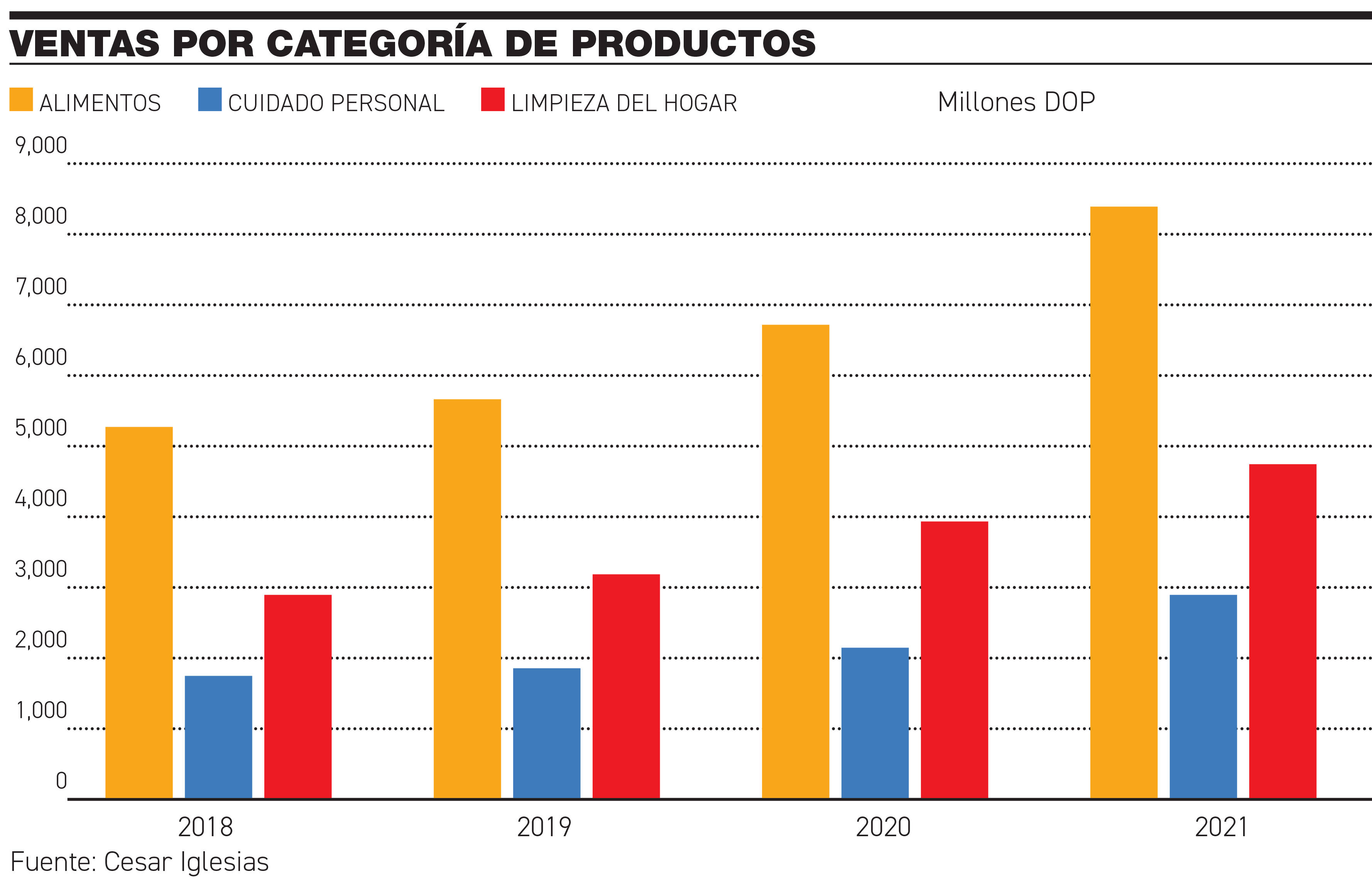

La primera emisión de acciones corre a cargo de César Iglesias, una centenaria empresa, ligada a la vida diaria de los dominicanos, por su producción de alimentos, artículos de aseo personal y de limpieza del hogar, que tiene autorizada la colocación de hasta 38,721,000 acciones, las cuales deberán generarle más de DOP$5,500 millones.

El proceso, desde la aprobación por la Superintendencia del Mercado de Valores (SIMV) ha tomado más de un año.

Eric Ramos, vicepresidente ejecutivo y gerente general de BHD Puesto de Bolsa, explica que “luego de la aprobación de un Programa de Emisiones, por parte de la Superintendencia, los emisores tienen desde dos años en adelante para completar las adecuaciones requeridas y poder colocar de acuerdo con sus necesidades, siempre bajo condiciones de mercado que le permitan cumplir con sus objetivos”.

Ese proceso de adecuaciones lo cumplió la compañía, que se convierte desde este mes en la pionera de la negociación de acciones en la Bolsa de Valores local.

“César Iglesias, luego de llevar a cabo un largo recorrido, en un año con grandes retos a nivel macroeconómico, reflejados en parte en los niveles de tasas de interés, ha realizado cambios a nivel de gobernanza y puede completar este gran hito”, Eric Ramos.

Consulta: Por fin llega la colocación

Los retos se extendieron a la labor de exponer las bondades financieras de estas acciones en un mercado que no las ha negociado nunca.

“¿En verdad son acciones comunes?” “¿No se trata de un producto derivado de acciones?” Esas eran las dos preguntas más frecuentes que escuchaba Ramos, al final de las exposiciones que BHD, en su condición de puesto estructurador, hacía a potenciales clientes.

Fue durante el primer road show que emprendió, una vez que la SIMV aprobó al emisor, aunque aún no a su programa de emisiones. “Claramente teníamos que explicar que ya había una empresa que estaba en este juego de las acciones”, recuerda el ejecutivo.

Por tratarse de la primera emisión de acciones que se hace en República Dominicana, las preguntas y las dudas de los potenciales compradores eran muchas.

“Obviamente, dependiendo del foro en el que estábamos, variaban las preguntas. Así, muchos de los que visitábamos se interesaban por la parte financiera, puesto que son profesionales que conocen el mercado. Preguntaban por el EBITDA de la compañía y por su crecimiento».

«Pero era de esperarse, porque se trata de una empresa conocida, con socios conocidos, y con una historia de cien años. En el caso de empresas más pequeñas habrían cuestionado sobre sus socios o su estilo gerencial, pero para esta compañía terminábamos analizando el comportamiento histórico de las ventas, sus proyecciones y cuáles son los proyectos que las soportan, así como el posicionamiento que tiene en el mercado”.

En el entorno dominicano no hay mucha información pública sobre las industrias no financieras y ello hacía que los interesados aumentaran sus inquietudes. Por ello, en algunos casos la propia gerencia de la empresa emisora se debió reunir con los encargados de la toma de decisiones de inversión, con el fin de que tuvieran la máxima claridad.

La promoción de la acción de una empresa tiene que ampararse en su credibilidad. En el caso de César Iglesias, ese es un factor que juega a favor de sus acciones.

“El hecho de que sea una empresa conocida, cuyas marcas son conocidas y las vemos en el supermercado todos los días, que está haciendo el proceso para exportar algunos de sus productos, que marcas internacionales le encargan la distribución de sus productos, y que ese brazo de distribución es parte de su plan estratégico, le otorga alta credibilidad a su plan de crecimiento”.

Tras ese proceso de promoción y el de adecuación de la empresa a todas las exigencias normativas, este mes empieza el proceso de colocación de las acciones y esa colocación se debe anunciar una semana antes en el Aviso de Oferta Pública.

Además, el prospecto debe ser depositado en la SIMV hasta tres días antes del aviso. El precio al que sale la acción se especifica en el Aviso de Oferta Pública.

Ramos aclara que “hay un precio que se utilizó para conseguir el anclaje de inversionistas institucionales importantes y entendemos que es un precio justo de parte y parte, por lo cual será el precio de salida. El precio será menor que el de la tasación que se circuló, dados los cambios macroeconómicos entre ese momento y lo que tenemos actualmente”.

Ramos hace una precisión: operativa: “BHD e Inversiones Popular somos los puestos de bolsa colocadores, elegidos por el cliente. Los demás puestos pueden hacer su propio libro y ofrecerles a sus clientes las acciones y nos ponen una orden. Sé que hay interés de varios, porque me han dicho que tienen clientes. Lo importante es desarrollar un mercado de acciones en el país y que en sus portafolios los clientes tengan acciones”.

La filosofía de éxito de una oferta pública parte de que pequeños inversionistas puedan convertirse en accionistas.

Para la emisión de César Iglesias habrá una opción abierta para estos, con un período de cinco días: “tendrán un límite de DOP$15 millones para poner su posición y que no quedaría prorrateada en caso de que haya una sobredemanda”, dice el vicepresidente de BHD Puesto de Bolsa.

“Después de ese tiempo, se abre para el público en general, por diez días adicionales”. Respecto de esa posible sobredemanda, aclara que es muy difícil calcularla “porque esta es la primera emisión de acciones, pero sé que hay mucho interés por parte de personas y empresas”.

Y si se presenta tal sobredemanda, no cree que sea “de tres a cinco veces, como la que han tenido salidas más pequeñas de renta fija de emisores recurrentes en el mercado dominicano; esta es una salida de varios miles de millones de pesos”.

Existen otros factores que impiden un cálculo certero: “es la primera empresa que emite un título que no se conoce en el mercado; además hay instituciones que tienen límites a la inversión en renta variable y tienen que cumplir con procesos muy rigurosos para hacerlo y, por tanto, no sé si en la primera emisión comprarán”.

Ramos opina que otra consideración es una coyuntura macroeconómica muy diferente de aquellas que normalmente llevan a que se hagan ofertas públicas de acciones y, al contrario, hay una alta incertidumbre en el mercado.

En el trabajo de promoción de BHD, los esfuerzos se enfocaron en primer lugar en las administradoras de fondos de pensiones, “por su condición de tener una visión de largo plazo, aparte de que manejan los portafolios más grandes del país”, y en los puestos de bolsa, porque manejan unas importantes bases de clientes del mercado. “Nos concentramos en esos dos grupos de interés de tal manera que nos sintiéramos cómodos de que había un ancla suficiente para poder salir con la emisión”.

Ramos y su equipo también visitaron bancos y compañías de seguros, dos sectores en los cuales algunos manifestaron su intención de comprar en el mercado primario.

En el caso de los fondos de inversión, la situación es diferente, ya que no tienen incluida en sus prospectos la inversión en acciones de oferta pública, de tal manera que tendrían que modificarlos, tarea que les requeriría un tiempo nada corto.

Pero, insiste el ejecutivo, “queremos que haya muchos inversionistas. No queremos 20 que se lleven las acciones. No es solo el interés de la empresa, sino el de nosotros como entes que queremos desarrollar el mercado”.

Podría parecer contradictorio ese propósito de querer desarrollar un mercado de acciones y al tiempo venderle la mayor parte de la emisión a las administradoras de fondos de pensiones, porque es muy posible que estas las conserven por muchos años, lo cual no contribuye a un mercado dinámico.

“Es cierto”, dice Ramos, “pero por el tamaño de la colocación es necesario tener esa ancla. Si al final del día tenemos una sorpresa y colocamos la mitad entre muchos inversionistas, y las AFP solo tienen que poner la otra mitad, perfecto. Pero históricamente la mayor colocación que se ha hecho a nivel de retail apenas sobrepasa los DOP$1,000 millones. Entonces, si estamos hablando de DOP$5,500 millones, no podemos salir sin el apoyo de los grandes inversionistas del país, que crean en la propuesta y estén dispuestos a poner 60 o 70 % del monto total que salga al mercado”.

No hay un número meta de inversionistas que compren las acciones, pero para Ramos sería ideal que entre inversionistas no institucionales se sobrepasen los DOP$2,000 millones: “que un tercio de la colocación se deba a inversionistas pequeños”. Que eso sea realidad depende de que la inversión tenga buenas razones para ser recomendable.

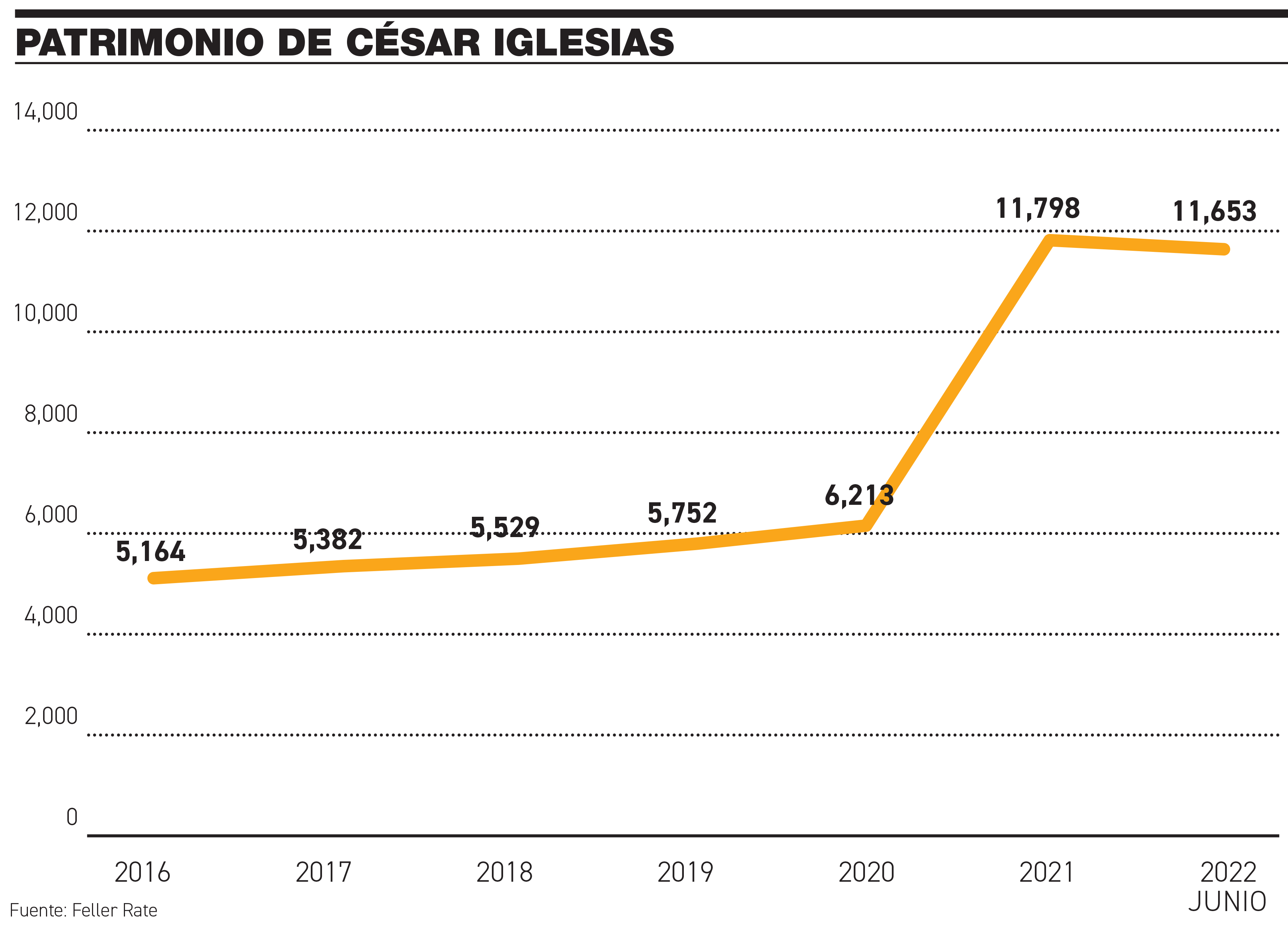

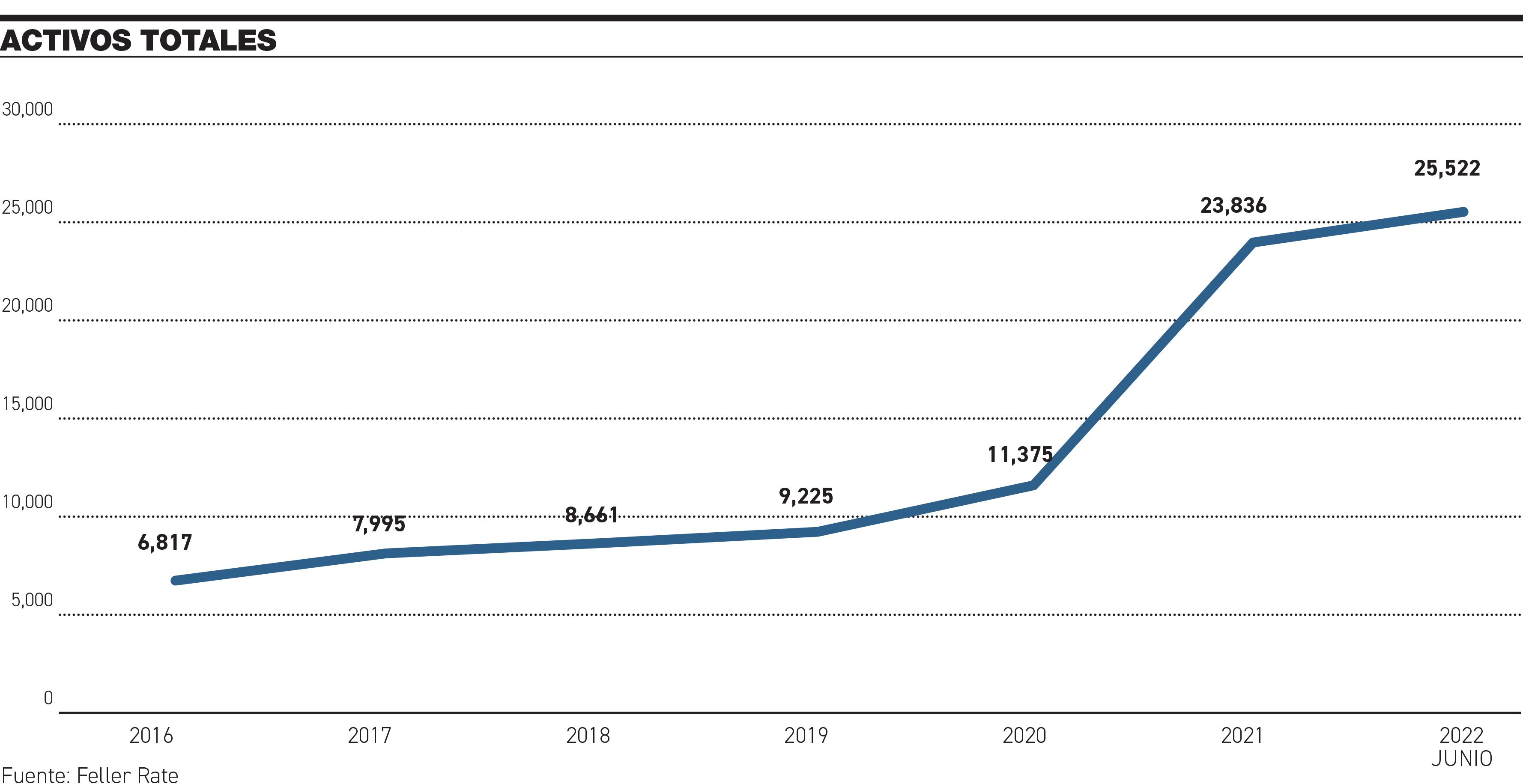

Ramos las cita inmediatamente: “es recomendable por la empresa, por su historia, por la gerencia que tiene, y por los proyectos estratégicos que viene ejecutando. No es que piense crecer, sino que lo piensa por los planes que ya está desarrollando y otros que va a desarrollar. Tiene un equipo calificado que la conduce, una claridad de hacia dónde va y cuál es el impacto financiero que ello generará. Y hay una historia que nos dice que en su sector la empresa ha sabido hacer su trabajo por mucho tiempo. Tiene muchas ventajas competitivas que le permiten conservar ese sitio que tiene y crecer hacia otros mercados”.

Y hay otra consideración que añade a su análisis: “según Warren Buffett, uno compra una acción no necesariamente porque su precio sea una ganga, sino porque se sentiría cómodo siendo dueño de la misma. Si sigo ese consejo, esta es una empresa en la cual yo me sentiría cómodo siendo accionista”.

¿Después de colocar la emisión qué rol tendrá BHD?

Colocar y lograr que se mantenga en el tiempo. Es nuestro deber seguir asesorando al emisor en esos deberes que ahora adquiere al ser emisor de oferta pública, porque hay asuntos que debe divulgar con cierta periodicidad.

Del otro lado tenemos el compromiso con los adquirientes de estas acciones, de que vean en nosotros alguien que les va a brindar esa información y que estará pública en las páginas de la SIMV y del emisor. Si nuestro cliente compra a través de nosotros, siempre va a esperar una respuesta de parte nuestra.

Además, debemos estar ofreciendo continuamente compras y ventas de la acción.

¿Hay alguna otra empresa para la cual BHD estructurará su emisión de acciones?

Tenemos otras empresas que se han acercado a nosotros, de diferentes sectores, que están listas para empezar el proceso. Incluso algunas ya tienen sus aprobaciones internas y se que hay otras que se han acercado a otros puestos de bolsa. Varias de ellas esperan que salga esta emisión de César Iglesias para empezar sus respectivos procesos. Hemos tenido conversaciones con empresas tanto del sector financiero como del industrial. Una ya es emisora. Nuestro interés es que sigamos reforzando el mercado.

¿A corto plazo ve viable otra emisión de acciones?

De las empresas que han hablado con nosotros, diría que hay una bastante avanzada en sus procesos internos, que le permitirían conseguir una aprobación este año.

Hay que considerar que hay ciertos elementos, en temas de gobierno corporativo y algunos otros, que son diferentes para un emisor de acciones, aunque ya esté emitiendo renta fija.

¿Si usted no fuera el gerente de BHD Puesto de Bolsa compraría acciones de César Iglesias?

Esas acciones tienen todas las cualidades para que formen parte de un portafolio de inversiones adecuado. Si no estuviera en el puesto, yo compraría.

¿La Superintendencia ha sido facilitadora en todo este proceso desde la aprobación?

Siempre facilitadora. Siempre se ha puesto a la orden y ha demostrado que favorece este proceso de salir al mercado de renta variable. Desde que llegó el nuevo superintendente nos dijo que estaban listos para ayudarnos y el anterior superintendente así lo hacía también.

Hemos tenido no solo el respaldo de él y del intendente, sino de los equipos técnicos de la entidad. Tenemos un acercamiento continuo con ellos y los canales siempre están abiertos.

¿Cuál ha sido el apoyo de la Presidencia?

Iniciar la colocación de acciones de oferta pública es un proyecto de gran impacto para el país, ya que era una asignatura pendiente en el desarrollo de nuestro mercado de valores. El Poder Ejecutivo evidenció su compromiso con el mercado, con la promulgación de la Ley 163-21 de fomento a la colocación y comercialización de valores de oferta pública, que incentiva el desarrollo de un mercado donde se negocien acciones.

Desde que se inició la solicitud de autorización ante la SIMV, la Presidencia se ha mantenido en seguimiento continuo para que este hito tan importante se materialice, y esto sucederá con la colocación.

Entrevista publicada en la edición de mayo de la revista Market Brief.

Recomendamos: César Iglesias, primera empresa en emitir acciones públicas en RD

Suscríbete a la revista y regístrate a nuestros newsletters para recibir el mejor contenido en tu buzón de entrada.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

RD$ 16,800

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

298 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo

RD$ 33,600

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

595 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado + 5 ediciones especiales

6 ediciones digitales de Mercado Región Norte

4 ediciones digitales de Mercado Región Este

12 ediciones digitales de Market Brief

12 ediciones digitales de ¡HOLA! RD + 5 ediciones especiales

6 ediciones digitales de MediHealth

5 ediciones digitales de Technology

Nuevas ediciones al instante en tu correo