Los efectos del desplome de Silicon Valley Bank (SVB) amenazan con diversificarse. Por un lado, la onda expansiva ha arrastrado a bancos como Signature Bank, First Republic Bank o Western Alliance. También se ha dejado sentir en Europa, con fuertes caídas en bolsa. Por otro, el golpe puede derivar en decisiones macroeconómicas de calado. Todo los focos apuntan a las tasas de interés.

La estrategia de aumento del coste del dinero, llevada a cabo por la mayoría de economías para luchar contra la inflación, es especialmente perjudicial para los bonos baratos. Estos son tendencia en el mundo tecnológico, donde SVB tenía gran parte de su negocio.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

Tras más de un año de subidas de tasas, estos bonos se agotan, y los inversores comienzan a retirarse. Aquí residió parte del desastre.

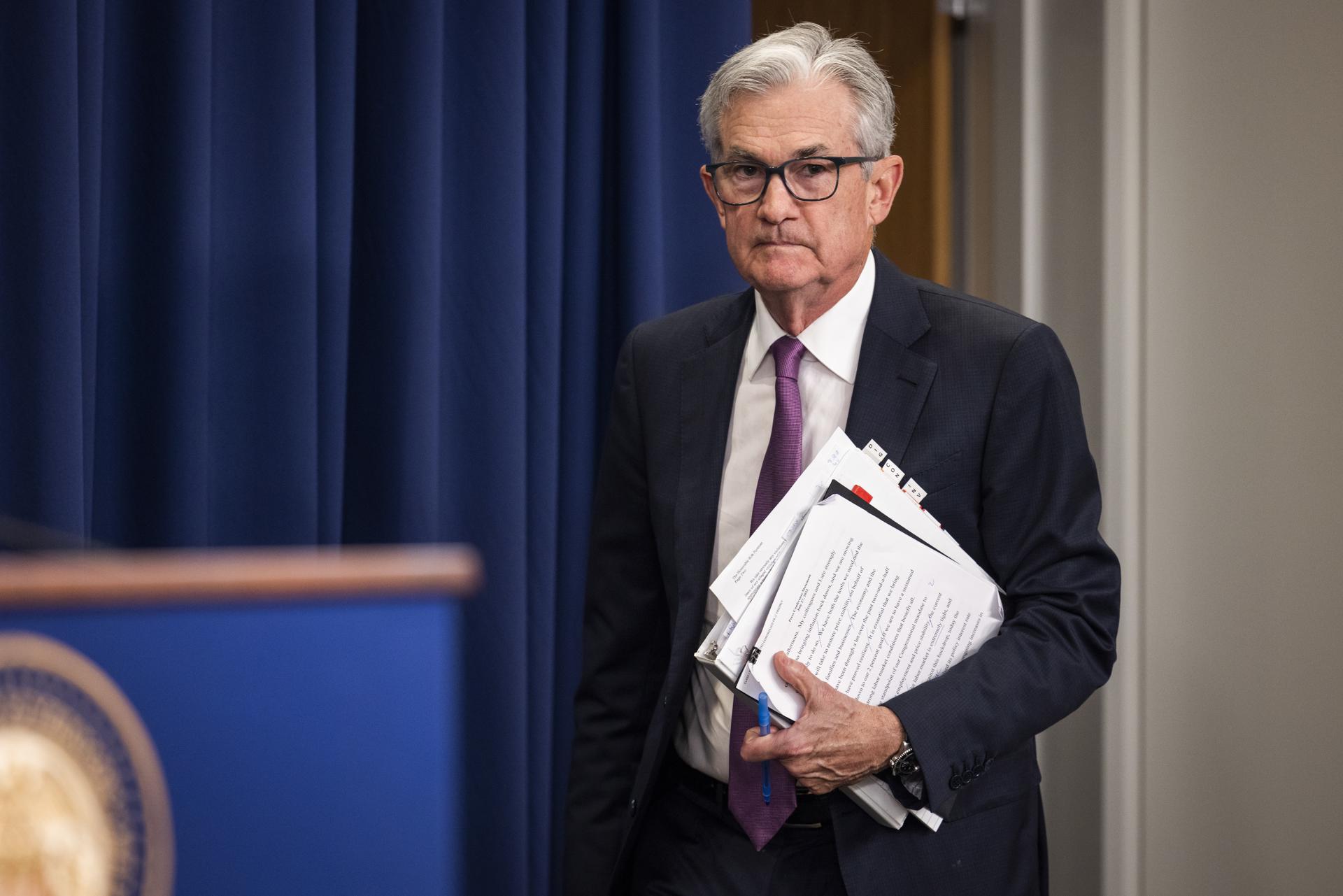

El temor ahora es que la crisis golpee a más bancos de un perfil similar a los afectados hasta ahora. Antes de que el SVB de desplomara, la intención de la Reserva Federal (Fed) de Estados Unidos era seguir aumentando las tasas, seguramente en los próximos días.

Desde marzo de 2022, las tasas de interés en Estados Unidos han pasado de un 0.25 % a un 4.5 %, su valor máximo en 16 años.

El plan ha servido para suavizar la inflación, que en junio se situaba en un 9.1 % interanual y en febrero aterrizó en un 6 %. Sin embargo, el ritmo de descenso es más lento de lo que algunos expertos esperaban (especialmente el de la inflación subyacente, que no tiene en cuenta alimentos y energía), lo que implica que la Fed se resista a aflojar la presión.

Por un lado, la lucha contra la inflación; por otro, el riesgo de que el sistema bancario siga sufriendo. ¿Qué hará la Fed con las tasas de interés?

«Antes del colapso era seguro un aumento de un cuarto de punto porcentual, con alguna probabilidad de medio», señala a EFE Ken Kuttner, economista y profesor del Williams College. «Ahora, es probable que dejen la tasa sin cambios, aunque un cuarto de punto porcentual no está fuera de discusión».

«El colapso de SVB ha incrementado la probabilidad de que el final de las subidas de las tasas no esté demasiado lejos», afirman desde JP Morgan, en palabras recogidas por Cinco Días. La previsión de Goldman Sachs va por el mismo camino. Piensan que las tasas no variarán en los próximos días, como previamente estaba previsto.

Para profundizar: Greg Becker, el timonel del naufragio llamado Silicon Valley Bank

De igual forma lo ven desde Deutsche Bank, apuntando a que el final de esta estrategia de subidas debe estar cercano. De hecho, la tasa de final de año podría ser ligeramente inferior a la actual.

Sin embargo, otros expertos apuntan a que un cambio drástico de guion podría ser visto por los inversores como una muestra de poca confianza en el sistema bancario. Y, por tanto, podría tener el efecto contrario al esperado.

Los movimientos de la Fed en los próximos días serán cruciales para observar si hay un cambio de rumbo o si mantiene el camino con el objetivo de seguir reduciendo el consumo y, de su mano, la inflación. En Europa parece que hay menos dudas.

El Banco Central Europeo (BCE) tiene el rumbo claro. Su decisión de aumentar 50 puntos más sus tasas de interés no parece afectada por el derrumbe de SVB. Actualmente, están fijadas en un 3 %, un precio del dinero altísimo teniendo en cuenta que en julio era del 0 %.

En Europa, aunque con su sede central fuera de la zona euro, también hay otra entidad financiera en apuros. Se trata de Credit Suisse. Su cotización en la bosa de Zurich se desplomó un 9.56 % después de la caída de SVB. Fue sólo el primer golpe.

El segundo mayor banco de suiza presentó, según recoge la agencia EFE, un informe en el que admitía «debilidades en su reciente gestión de riesgos», reconociendo estar expuesto a «firmas colapsadas en 2021 y 2022».

Por primera vez en 15 años, sus directivos no recibirán primas.

Por si fuera poco, Ammar Al Khudairy, primer ejecutivo del fondo soberano saudí (SNB) que posee casi el 10 % de la entidad, afirmó a Reuters que no invertirán más dinero «por motivos regulatorios». Pese a que definió el banco como «muy sólido» y se mostró «contento con el plan de transformación», la reacción de la bolsa no se hizo esperar.

Aunque en la última jornada la entidad ha amortiguado el golpe, las acciones de Credit Suisse han caído alrededor de un 28 % desde el desplome de SVB. Están en mínimos históricos.

Borja Santamaría

RD registra la inflación mensual más baja desde mayo de 2020; ¿por qué?

Suscríbete a la revista y regístrate a nuestros newsletters para recibir el mejor contenido en tu buzón de entrada.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

RD$ 16,800

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

298 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo

RD$ 33,600

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

595 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado + 5 ediciones especiales

6 ediciones digitales de Mercado Región Norte

4 ediciones digitales de Mercado Región Este

12 ediciones digitales de Market Brief

12 ediciones digitales de ¡HOLA! RD + 5 ediciones especiales

6 ediciones digitales de MediHealth

5 ediciones digitales de Technology

Nuevas ediciones al instante en tu correo