La tecnología representa una oportunidad para combatir la brecha de género, por lo que las plataformas Fintech aparecen como una solución potencial a la inclusión financiera en LATAM.

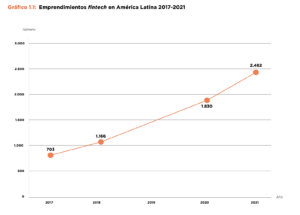

Si bien pocas de las startup Fintech de la región llegan a escalar lo suficiente como para ser significativas y competir con el sector financiero tradicional, un informe publicado por el BID demuestra que el sector Fintech se viene consolidando para crecer y aumentar su impacto.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

En el informe destaca que hasta la fecha se contabilizan alrededor de 2,482 plataformas Fintech en Latinoamérica, equivalente al 22.6% del total de este tipo de firmas a nivel mundial. La distribución geográfica de estas startup se relaciona estrechamente con el tamaño de las economías y con su nivel de avance regulatorio.

Como se ha observado desde 2017, Brasil y México siguen representando los dos mayores mercados Fintech de la región. Detrás de ellos se encuentran Colombia, Argentina y Chile.

Aunque la inclusión basados en productos financieros digitales depende muchos factores, el área de oportunidad es grande. Entendiendo que la inclusión digital significa contar con acceso a servicios de internet económicos y robustos, dispositivos habilitados para internet, capacitación en alfabetización digital, soporte técnico y «aplicaciones y contenido en línea diseñados para permitir y fomentar la autosuficiencia, la participación y la colaboración.

En pocas palabras, la inclusión digital en América Latina está explotando: la penetración de internet y smartphones es de casi el 70% y sigue aumentando a un ritmo muy acelerado.

Mastercard emitió un estudio sobre la aceleración de la inclusión financiera en LATAM durante la pandemia de covid-19, donde destaca Brasil con un 70% de penetración de cuentas bancarias, por encima de República Dominicana con un 62%.

Esto significa que más allá de aumentar la oferta de servicios, también se tienen que eliminar barreras como las restricciones y las comisiones elevadas, aumentar el valor de los productos y servicios, y ofrecer más información educativa sobre temas digitales y financieros, así como lograr una base de confianza para el futuro.

Sin embargo, la pandemia por covid-19 ha significado un impulso importante para un cambio de comportamiento de la población, guiado por subsidios gubernamentales y un periodo prolongado de cuarentena.

En respuesta a la pandemia el gobierno brasileño diseñó el programa coronavoucher, un subsidio de emergencia para trabajadores informales de bajos ingresos distribuido por el banco estatal Caixa Econômica Federal (CEF).

El impacto del programa coronavoucher ha sido enorme. El 5 de agosto de 2020 66 millones de personas habían recibido el subsidio, de las cuales se estima que 36 millones no contaban anteriormente con ningún tipo de servicio financiero. Eso significa meas del 17% de la población no bancarizada de América Latina ha ingresado al sistema financiero en cuestión de meses.

Pero esto también fue una muestra de lo difícil que será acabar con el reinado del efectivo. Muchos beneficiarios transfirieron inmediatamente los fondos del coronavoucher a otra cuenta para poder retirar el saldo total en efectivo.

Sin sesgo de género, como explica Marcelo Augusto Areas da Silva, Consultor Administrativo del Consejo Ejecutivo de Gobierno de CEF, «En general, la gente retira el dinero por temor a que se les cobre alguna comisión o por una desconfianza generalizada en los bancos. No creen que su dinero esté seguro y piensan que el banco o el gobierno podrían de alguna manera quitárselo».

En contraste, República Dominicana cuenta apenas con un 45% de adultos con cuanta bancaria y más de la mitad realizan transacciones en línea. Con la llegada de la pandemia por covid-19 se observó un aumento de los pagos realizados por internet de un 29% respecto al mismo mes de 2019. En cuanto a los pagos telefónicos, estos subieron un 21% en el mismo período según datos del Banco Central de la República Dominicana.

Según el Banco Central de la República Dominicana, en enero de 2020 había más de 4.7 millones de usuarios de internet banking y 1.1 millones de usuarios de pagos móviles.

Prestando atención a los principales obstáculos para esta evolución digital, el estudio de la Asociación de Bancos Comerciales de la República Dominicana (ABA), «Desarrollo de la Banca Digital en República Dominicana y sus Perspectivas», identifica los siguientes:

Una de las propuestas que plantean las instituciones dominicanas, es la implementación de la firma electrónica que puede contribuir en gran medida a este crecimiento digital del sector financiero del país.

Ya antes se ha observado como el incremento de la agilidad en las operaciones y de la confianza por parte de los usuarios de la banca digital se hacen imprescindibles para su éxito.

Ambos son puntos especialmente significativos, puesto que hacen referencia a dos de las cualidades más fuertes de la firma digital, como son el poder hacer más sencillos y fluidos los trámites, así como que estos vayan acompañados de una protección robusta frente a acciones delictivas.

Esto es solo la punta del iceberg para ajustar a las mujeres a las claves de la digitalización financiera de la República Dominica, y por consiguiente, a impulsar la participación de la mujer en las Fintech como prestadoras de servicios o consumidoras y alcanzar una mayor inclusión financiera en LATAM.

Por: KR.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

RD$ 16,800

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

298 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo

RD$ 33,600

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

595 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado + 5 ediciones especiales

6 ediciones digitales de Mercado Región Norte

4 ediciones digitales de Mercado Región Este

12 ediciones digitales de Market Brief

12 ediciones digitales de ¡HOLA! RD + 5 ediciones especiales

6 ediciones digitales de MediHealth

5 ediciones digitales de Technology

Nuevas ediciones al instante en tu correo