Cinco emisiones en el último mes del 2021 significaron transacciones por RD$9,278 millones. APAP, la generadora Itabo, el puesto de bolsa Alpha y los bancos Banesco y Caribe fueron los dinamizadores del mercado al cierre de año.

La Asociación utilizará el 66 % de estos recursos a aumentar su cartera, tanto de créditos hipotecarios como de pequeña y mediana empresa

La Asociación Popular de Ahorros y Préstamos (APAP) regresó al mercado de valores con una emisión de bonos de deuda subordinada por RD$5,000 millones, que colocó en su totalidad el 15 de diciembre.

Los bonos fueron colocados por el puesto de bolsa Primma Valores, en 10 operaciones, que sumaron los RD$5.000 millones. Desde el 16 de diciembre se están negociando en el mercado secundario.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

El programa de emisiones fue aprobado por RD$5,000 millones, de tal manera que en la primera emisión se colocó el 100 % de los bonos. Fueron 50 millones de estos a un precio nominal de RD$100.

La colocación fue hecha entre inversionistas profesionales, lo cual significa inversionistas institucionales y personas jurídicas que habitual- mente realizan operaciones con valo- res de oferta pública. En el secundario sigue vigente esa condición, además de la restricción de venta a entidades financieras.

La tasa de interés de estos bonos es de 8.75 % fija anual, con pagos trimestrales y pago de capital al vencimiento en diciembre de 2031, sin opción de redención anticipada. El período de colocación estaba previsto desde el 15 de diciembre hasta el 4 de enero pasado.

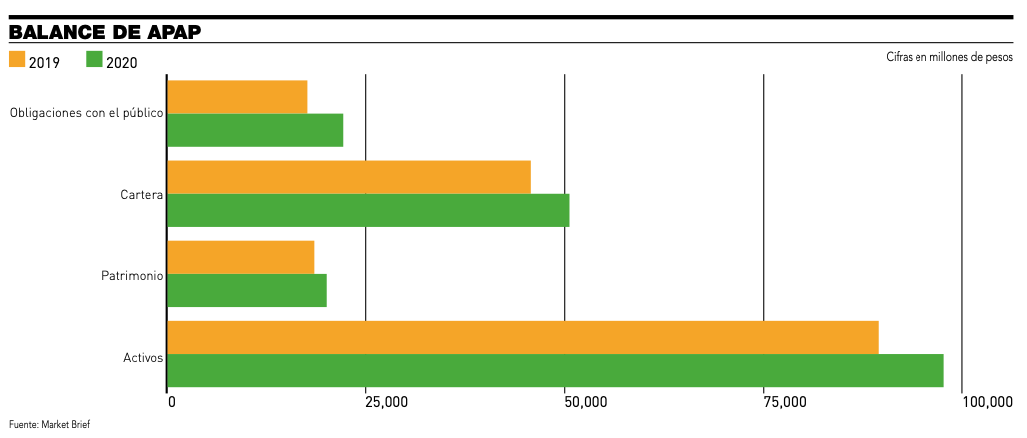

Por su condición de subordinados, APAP computará estos recursos como parte de su capital secundario. El 66 % de la captación la destinará a aumentar su cartera de créditos hipotecarios y de pymes. En cuanto al otro 34 %, lo utilizará para incre- mentar su portafolio de valores de oferta pública.

Estos bonos tienen calificación

de riesgo A+ por Fitch Ratings, que calificó a APAP con AA-. La A+ de los bonos equivale a decir que tienen una expectativa fuerte de viabilidad continua. Feller Rate le asignó a

los bonos A y a la asociación una A+. La nota de los títulos significa buena capacidad de pago del capital e intereses.

La evaluación de Fitch Ratings destaca que APAP se desenvuelve en un entorno económico desafiante, que incrementa los riesgos para las entidades financieras en el corto y mediano plazo, por los impactos económicos negativos de la crisis por el coronavirus.

“Su posición competitiva fuerte la posiciona como la quinta más grande en el sistema financiero dominicano, con participación de 4.2 % en términos de activos a marzo de 2021”, subraya la calificadora. También explica que se caracteriza por tener una participación mayor que la de sus pares en el segmento de consumo, así como por posicionarse en tercer lugar por cartera hipotecaria de la plaza.

Para la calificadora, el indicador de préstamos vencidos sobre cartera total se mantuvo estable y relativamente bajo, a pesar de la crisis, y que a marzo de 2021, el indicador de morosidad mayor de 90 días fue de 1.66%, como resultado de las medidas de flexibilización otorgadas a sus clientes.

Otro punto del análisis señala que el indicador de utilidad operativa sobre activos ponderados por riesgo de 4.6%, a marzo de 2021, “continuó en niveles adecuados y mejoró con respecto al cierre de 2020, debido principalmente a mejoras en la eficiencia de la recuperación de cartera de riesgo alto”.

Estos bonos corporativos ofrecen una tasa de interés fija anual en dólares de 5.65 % anual con una periodicidad trimestral para sus pagos

Con un programa de US$150 millones en bonos corporativos llegó al mercado de valores la Empresa Generadora de Electricidad Itabo, que en diciembre pasado hizo una primera emisión por US$40 millones.

Estos bonos fueron dirigidos

al público en general, incluyendo pequeños inversionistas, y se exigía una inversión mínima de US$30. Su valor nominal es de US$1 y en esta primera emisión se colocaron 40 millones de bonos.

Son títulos valores vigentes por diez años, hasta el 8 de diciembre de 2031, y cuentan con la opción de redención anticipada de capital, a partir del quinto año de emisión, es decir, desde diciembre de 2026.

El período de colocación programado rigió entre el 8 y el 28 de diciembre, pero en el primer día se transó la totalidad de la emisión. El puesto de bolsa Inversiones Popular realizó las transacciones, 171 en total, por los US$40 millones, que equivalieron a RD$2,278.1 millones.

El interés que pagan estos bonos a sus poseedores es del 5.65 % anual en dólares, con pagos trimestrales.

Deudas de Itabo con vencimiento en julio de 2023 serán amortizadas por la empresa con los recursos de esta primera emisión, con esta distribución: U$16 millones al Banco de Reservas, US$10 millones a Popular Bank Ltd. INC., US$6 millones al Fondo Cerrado de Desarrollo de Sociedades Popular, US$4 millones al Banco Popular y US$3.96 millones al Fondo Cerrado de Desarrollo de Sociedades GAM Energía.

Feller Rate asignó a sus bonos y a Itabo calificación A+, lo que equivale a decir que tales títulos valores tienen una buena capacidad de pago de capital e intereses en los plazos acordados. Por su parte, Pacific Credit Rating otorgó a los bonos la nota AA-, que corresponde a emisiones con alta capacidad crediticia.

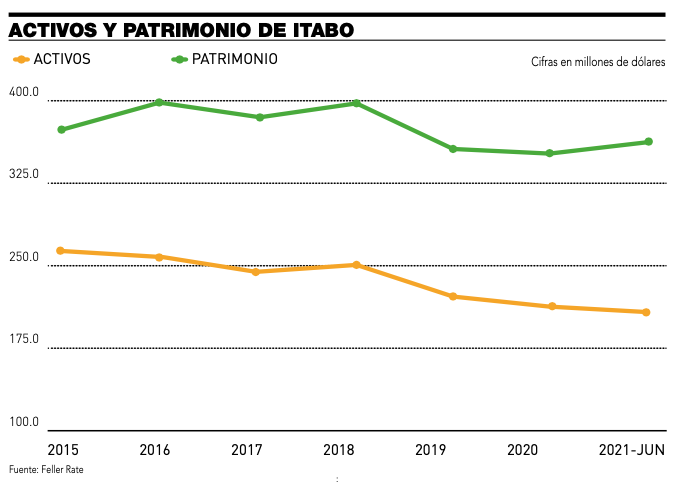

Para Feller Rate, el perfil de negocios de Itabo se sustenta en su posición como un generador de bajo costo en el mercado eléctrico del país, así como en la presencia de “contratos PPA indexados a los costos de combustibles y la existencia de medidas para mitigar su exposición a la variación del precio del carbón”.

También califica de sólida su posición financiera, “gracias a una robusta liquidez y un moderado endeudamiento, estructurado en el largo plazo”.

En cuanto a riesgos, señala que tiene un bajo nivel de diversificación geográfica, la existencia de riesgo de recontratación, dado que la mayoría de los PPA vence en el corto plazo; y la exposición al Sistema Eléctrico Nacional Interconectado (SENI).

El análisis de la calificadora advierte que EGE Itabo posee una capacidad total de 295 MW, concentrada en fuentes térmicas. De esa capacidad, 260 MW son turbinas de carbón y fuel oil, en tanto los otros 35 MW corresponden a una turbina con base en gas natural licuado.

La compañía mantiene un endeudamiento financiero moderado, dice Feller Rate, con una deuda financiera de US$ 97.6 millones, estructurados en el largo plazo. Sobre su liquidez, la califica de “robusta”, con caja y equivalentes por más de US$ 38.2 millones, al cierre de junio, frente a US$124.000 de vencimiento de deuda financiera en el corto plazo, a lo que se agrega un amplio acceso al mercado de capitales.

Una calificación de A- tienen estos bonos del puesto de bolsa, la cual significa que cuentan con buena capacidad de pago de capital e intereses

Para financiar inversiones en títulos valores de oferta pública, el puesto de bolsa Alpha Sociedad de Valores, tradicional emisor en el mercado bursátil dominicano, cerró el año 2021 con una nueva emisión de bonos corporativos.

Fueron bonos por RD$1,000 millones, repartidos en dos emisiones de RD$500 millones cada una, con valores unitarios nominales de RD$100.

Fueron concebidos para su venta al público en general, lo cual incluía pequeños inversionistas, a quienes se les permitía una inversión máxima de RD$2 millones.

La primera emisión tiene una tasa de interés fija anual en pesos de 5.25 % con pagos mensuales. En el caso de la segunda emisión, la tasa aes de 5.50 % con pagos trimestrales.

Los bonos de la primera vencen en noviembre de 2024, es decir que tienen vigencia de tres años. Los de la segunda emisión estarán vigentes por cinco años, hasta noviembre de 2026.

El período de colocación para ambas emisiones corrió desde el 17 de noviembre hasta el 6 de diciembre.

En el mercado primario se registraron las primeras diez operaciones por RD$130.6 millones el 17 de noviembre. El 18 se transaron bonos por RD$400.000; el 19 se negociaron RD$336.5 millones;

el 22, RD$25 millones; el 23, RD$400 millones; el 25, RD$13.3 millones y el día 29, RD$5 millones. El 3 de diciembre se transaron RD$9 millones, y el día 6, RD$89.3 millones, con lo cual se completaron los RD$1.000 millones.

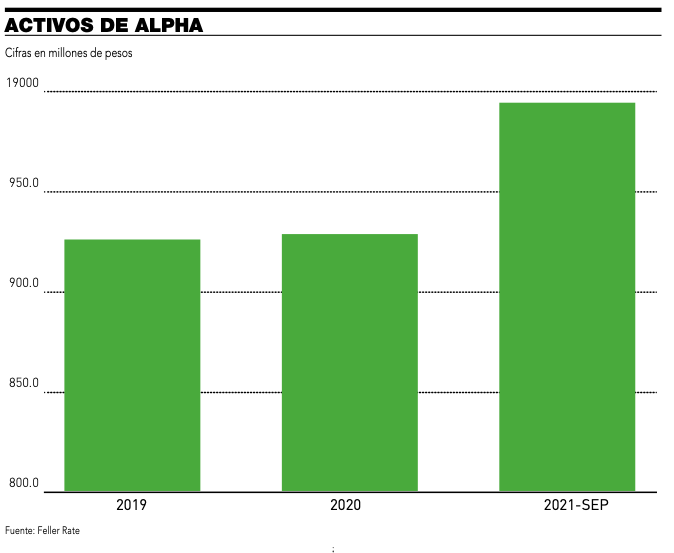

La calificadora de riesgo Feller Rate asignó A- a los bonos y a Alpha Sociedad de Valores. Tal nomenclatura implica que tanto estos títulos valores como el puesto de bolsa emisor tienen una buena capacidad de pago del capital e intereses en los términos y plazos pactados.

La calificación se sustenta en una adecuada capacidad de generación y respaldo patrimonial, acompañadas de un adecuado perfil de riesgo y fondeo y liquidez, y un moderado perfil de negocios, explica la calificadora.

“Alpha es un actor de tamaño relevante en la industria de puestos de bolsa”, resalta Feller Rate y argumenta que a septiembre de 2021, era la más grande en patrimonio, con una participación de 17.7 %, con una cuota de mercado de 18.7 % en resultados y de 14.4 % en activos totales.

La evaluación indica que al cierre del tercer trimestre de 2021, el índice de utilidad neta anualizada sobre activos totales promedio se situaba en 9.7%, acorde con el importante aumento en el resultado operacional bruto.

Sobre su endeudamiento, la calificadora dice que es adecuado para el negocio, “aunque se evidencian algunas variaciones relacionadas a la expansión de las actividades”. Para el tercer trimestre del año pasado, el índice de pasivos totales sobre patrimonio fue de cuatro veces, inferior al 4.6 de 2020.

Un hecho que resalta la calificadora es que el puesto de bolsa tiene una estructura de financiamiento más diversificada que el promedio de la industria, “reflejando la estrategia de incrementar los negocios con clientes a fin de aumentar la atomización del fondeo y dar mayor estabilidad a las operaciones”.

Los puestos de bolsa Parallax Valores y Excel adquirieron en 50 % cada uno, la totalidad de esta emisión de bonos subordinados

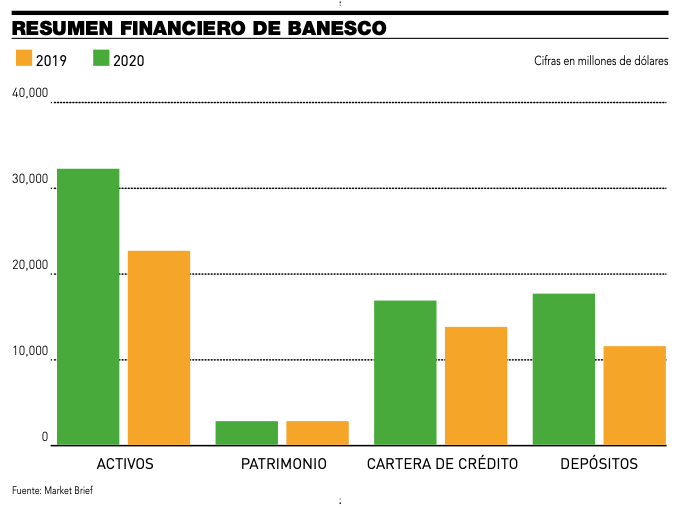

Un nuevo emisor llegó al mercado bursátil dominicano en el último mes del año pasado. Es Banesco Banco Múltiple, un banco de capital venezolano que opera en el escenario financiero dominicano.

Debutó en el mercado primario de la Bolsa de Valores con una emisión de bonos de deuda subordinada por RD$1,000 millones, valor total del programa que le fue aprobado por la Superintendencia del Mercado de Valores y que se colocó en la primera y única emisión.

Los bonos de Banesco tienen un valor nominal de RD$100 y se colocaron diez millones. Tienen vigencia de diez años, hasta diciembre de 2031, con redención del capital a la fecha de vencimiento y sin opción de pagos anticipados.

En cuanto a rendimiento, los bonos de Banesco contemplan 9.25 % anual en pesos, con pagos semestrales.

Los dineros levantados en esta única emisión se destinan a capital de trabajo, para inversiones y cartera de créditos, pero no para compras de activos.

Los adquirientes de estos bonos subordinados son personas jurídicas consideradas como inversionistas profesionales, excluyendo a personas físicas. En cuanto a entidades de intermediación financiera, solo los pueden adquirir las que sean propiedad de un banco internacional de primera línea,

Esta condición vale para el mercado secundario, en el que están desde el 3 de diciembre, porque en el primario se colocaron bajo la modalidad en firme, comprados en su totalidad por los puestos de bolsa Parval y Excel. El precio unitario al que se transaron fue de RD$99.70, por lo cual cada puesto desembolsó RD$498,500, en las dos transacciones efectuadas el 2 de diciembre.

Fitch Ratings le asignó calificación A a sus bonos subordinados, nota que significa expectativas de bajo riesgo de incumplimiento. Al banco le asignó A+. “Las calificaciones de Banesco están influenciadas altamente por su perfil de compañía y calidad de activos presionada, así como capital primario ajustado y ponderan de manera moderada el entorno operativo en crisis, su rendimiento operativo modesto, así como su estructura de fondeo resiliente”, explica la calificadora de riesgo en su informe.

“Las calificaciones de Banesco Banco Múltiple se basan en el apoyo estratégico, operativo y financiero provisto por su empresa hermana, Banesco”, destaca Fitch. Además, señala que en el 2020 el Grupo Banesco culminó exitosamente la reorganización de sus empresas, lo que incluyó un cambio en la tenencia de las acciones de Banesco Banco Múltiple, al pasar de subsidiaria de Banesco en 99.99 % a subsidiaria directa de Banesco Holding Latinoamérica, S.A. (BHL), también en 99.99%.

Esta reorganización no afectó el rol de la entidad en el grupo ni tampoco su importancia estratégica y, añade Fitch, permanece la posibilidad de recibir soporte de Banesco.

Esa es una consideración que Fitch resalta: la propensión de apoyo de Banesco hacia Banesco Dominicana “sigue fuerte después de la reorganización, por las sinergias e identificación comercial clara entre ambas entidades”. Es, de igual modo, favorable a ese soporte el hecho de que no existen restricciones regulatorias que limiten el apoyo de Banesco hacia su banco en territorio dominicano.

Inversiones en instrumentos de deuda y cartera de crédito serán los usos que el banco dará a los dineros captados en la emisión

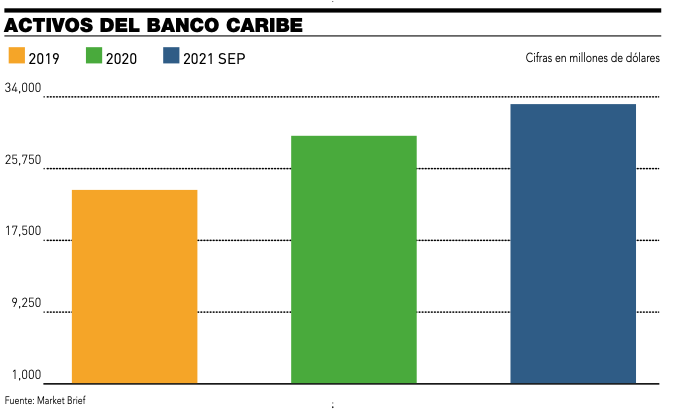

Otra emisión de bonos de deuda subordinada movió el mercado primario de la Bolsa de Valores. El Banco Múltiple Caribe emitió RD$500 millones en su primera emisión de su nuevo programa de RD$1,000 millones.

En esta primera emisión, cuyo período fue del 21 al 23 de diciembre del año pasado, se colocaron 5 millones de bonos a un valor nominal de RD$100.

Parval fue el puesto de bolsa que realizó la colocación, en una operación por RD$500 millones el 21 de diciembre-.

Personas jurídicas nacionales o extranjeras que tienen la calidad de inversionistas profesionales, sin considerar personas físicas, fueron los compradores de los bonos del Caribe. También estuvieron excluidas las entidades de intermediación financiera, salvo que perteneciesen a un banco internacional de primera línea.

Los bonos están vigentes por diez años, es decir, hasta diciembre de 2031, con pago del capital al vencimiento, sin pagos anticipados. La tasa de interés para sus poseedores es de 9.5 % fija anual, con pagos semestrales.

Los dineros generados por la emisión los utilizará el Caribe como capital de trabajo, para inversiones en instrumentos de deuda y cartera de créditos.

Respecto de la calificación de riesgo, los bonos tienen BBB emitida por Feller Rate, que corresponde a instrumentos con suficiente capacidad de pago del capital e intereses en los términos y plazos pactados.

A su turno, al Banco Caribe le fue asignada BBB+ (suficiente capacidad de pago de sus obligaciones) por la misma calificadora.

La calificación a la entidad obedece a un perfil de negocios y fondeo y liquidez adecuados, mientras que su capacidad de generación, respaldo patrimonial y perfil de riesgos se consideran moderados, argumenta la calificadora en su informe, expedido en octubre del 2021.

Este informe subraya que el Caribe es una entidad de nicho, “orientado principalmente al otorgamiento de créditos para la compra de vehículos usados, manteniendo una cuota de mercado en colocaciones totales relativamente estable en los últimos años”. De hecho, en el financiamiento de vehículos usados, posee una cuota de mercado de 43 % entre los bancos múltiples y de 15.6% respecto de todo el sistema financiero.

La estrategia del Caribe es la de gestionar la calidad de la cartera de colocaciones y fortalecer la base patrimonial, explica Feller Rate: “también continúa avanzando en su proceso de transformación digital, de cara a lograr una mayor eficiencia en los procesos internos, automatización y tecnología de robotización”.

Si bien sus ingresos provienen principalmente de la cartera de créditos, se complementan con ingresos por comisiones y por cambios, “y en los últimos meses, por

el negocio de tesorería”, explica la calificadora. En el cierre del tercer trimestre de 2021, el indicador de margen financiero total anualizado sobre activos totales promedio fue 9.2 %, por encima del promedio de bancos múltiples de 8.6 %.

El informe de calificación subraya que justo en 2020, el Caribe utilizó la totalidad de los resultados obtenidos para constituir provisiones de la cartera de crédito, con el fin de mitigar el impacto de la pandemia, razón por la cual registró una pérdida antes de impuestos de RD$19 millones al cierre del año. Ya en septiembre pasado, el gasto por provisiones tuvo un comportamiento favorable porque la morosidad tendía a estabilizarse.

Por Antonio Trujillo

Suscríbete a la revista y regístrate a nuestros newsletters para recibir el mejor contenido en tu buzón de entrada.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

RD$ 16,800

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

298 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo

RD$ 33,600

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

595 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado + 5 ediciones especiales

6 ediciones digitales de Mercado Región Norte

4 ediciones digitales de Mercado Región Este

12 ediciones digitales de Market Brief

12 ediciones digitales de ¡HOLA! RD + 5 ediciones especiales

6 ediciones digitales de MediHealth

5 ediciones digitales de Technology

Nuevas ediciones al instante en tu correo