Otorgar créditos a proyectos que tengan impacto social y financiar exportaciones es la tarea central del Banco de Desarrollo y Exportaciones (BANDEX), una entidad de propiedad estatal que estaba aquejada de una grave parálisis cuando Juan Mustafá, su gerente general, asumió el timón.

BANDEX no solo recibió una inyección de recursos del Estado, sino que salió a obtener recursos de la banca multilateral para financiar sus programas. Uno de los canales de fondeo que tiene en la mira es el mercado de valores, donde planea una emisión de bonos subordinados cuando las tasas de interés bajen de los altos niveles actuales.

Accede a las historias más relevantes de negocios, bienestar y tecnología. Entérate de nuestros rankings y eventos exclusivos. Suscríbete y recibe en tu correo el mejor contenido de Mercado.

Mustafá, economista de la PUCMM y máster en Análisis Económico y Economía Financiera de la Universidad Complutense, lleva más de 20 años vinculado al sector financiero. Trabajó en el Banco Central, en el Grupo Popular y fue presidente de la Asociación de Puestos de Bolsa. Ahora, conduce al BANDEX y dialoga con Market Brief sobre la tarea del banco dominicano de segundo piso.

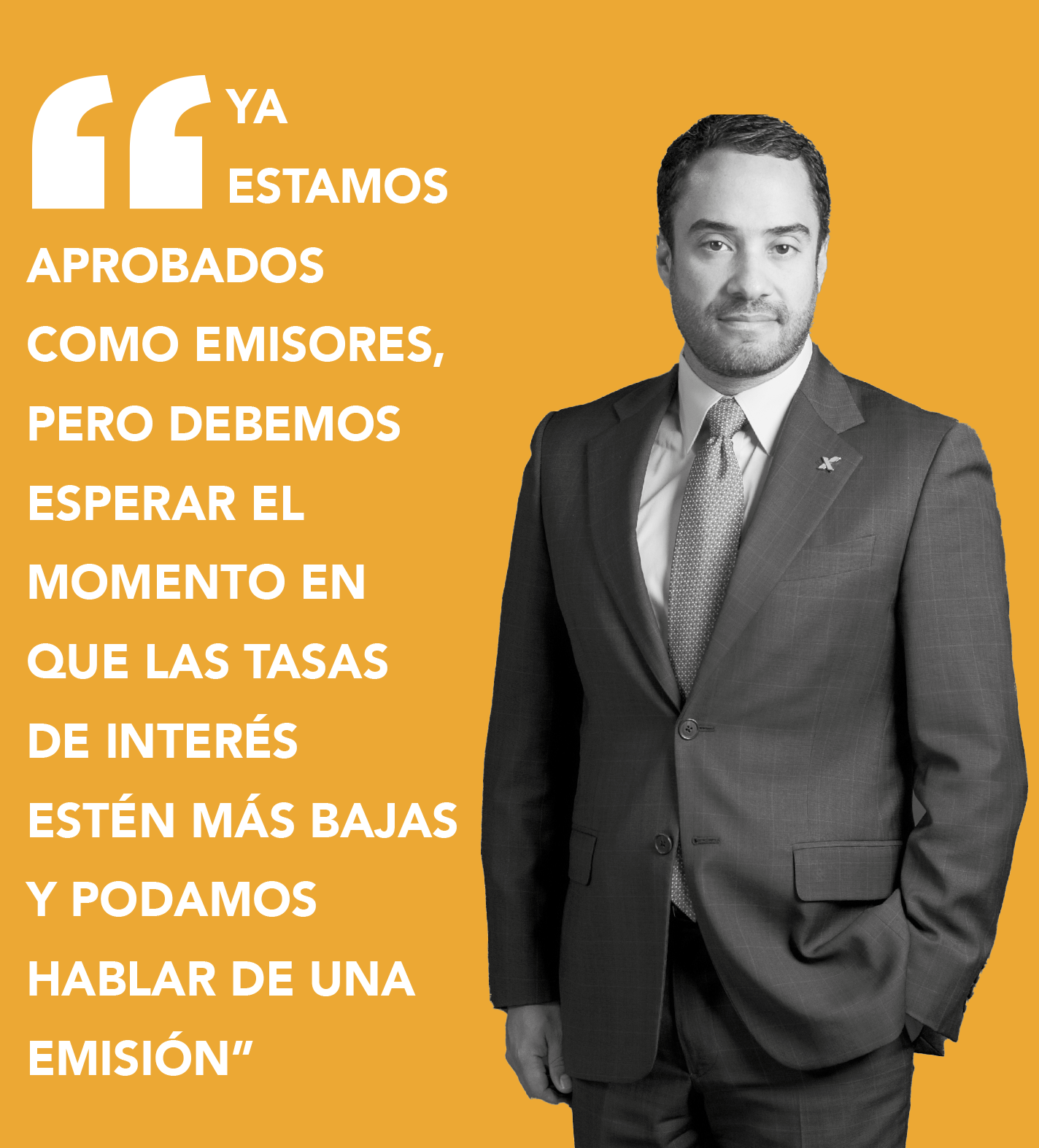

Sí. El mercado de valores ha probado ser una vía efectiva para la colocación de deuda subordinada de bancos múltiples. En ello ya hay una mecánica bien establecida: los bancos emiten su deuda y entidades como las administradoras de fondos de pensiones la adquieren. Nosotros hemos dado pasos en ese camino.

La Superintendencia del Mercado de Valores (SIMV) aprobó una emisión de RD$10 mil millones, la cual no se colocó y tenemos esa tarea pendiente, porque consideramos al mercado de valores como una vía interesante para obtener recursos para la operación del banco.

Ernesto Bournigal: un superintendente que apuesta por la educación financiera

Ahora bien, en estos primeros dos años nos hemos concentrado en organizar el banco y que el mercado financiero completo lo vea operando como un banco estable. Entonces es que podremos hacer una emisión de deuda subordinada.

No será en la primera mitad de este año, ya que las tasas de interés están transitando por una política monetaria restrictiva, que es correcta porque hay que controlar la inflación. Debemos esperar el momento macroeconómico en el que las tasas estén más bajas y podamos hablar de una emisión.

Ya fuimos aprobados para ser emisores. Lo que aún no tenemos es el momento adecuado para emitir.

Podría ser. Eso o más, pero hay que ver el escenario macroeconómico. Tenemos una política monetaria restrictiva, que es adecuada, pero que genera retos.

No. No nos afecta porque hemos encontrado recursos baratos del mismo Gobierno y de entidades internacionales, y a tasas bajas. Hemos llegado a financiarnos al 3 % en dólares y en pesos, al 5 % y 6 %.

Para deuda subordinada deberemos tener tasas competitivas, porque para canalizar los recursos a proyectos de desarrollo se busca siempre tener una tasa preferencial.

Nosotros no hacemos reestructuración de deuda ni financiamos repagos de deuda. Tampoco competimos con las entidades del sistema financiero. Solo financiamos nuevos proyectos. La emisión podría realizarse hacia 2024.

Puede ocurrir. La Ley del BANDEX permite que el 49 % de sus acciones puedan ser emitidas al sector privado y el Estado mantendría siempre el 51 %. Se pueden emitir acciones tanto local como internacionalmente. Pero antes, el BANDEX debe acumular una historia positiva de buena administración, de buena gobernanza, de demostrar que el gobierno respeta la institución y luego sí podría atraer estos inversionistas privados.

Es 100 % propiedad del Estado, pero la Ley dice que hasta el 49 % podría pasar a inversionistas privados. Creo que, primero, podría emitir deuda y, a largo plazo, emitir acciones.

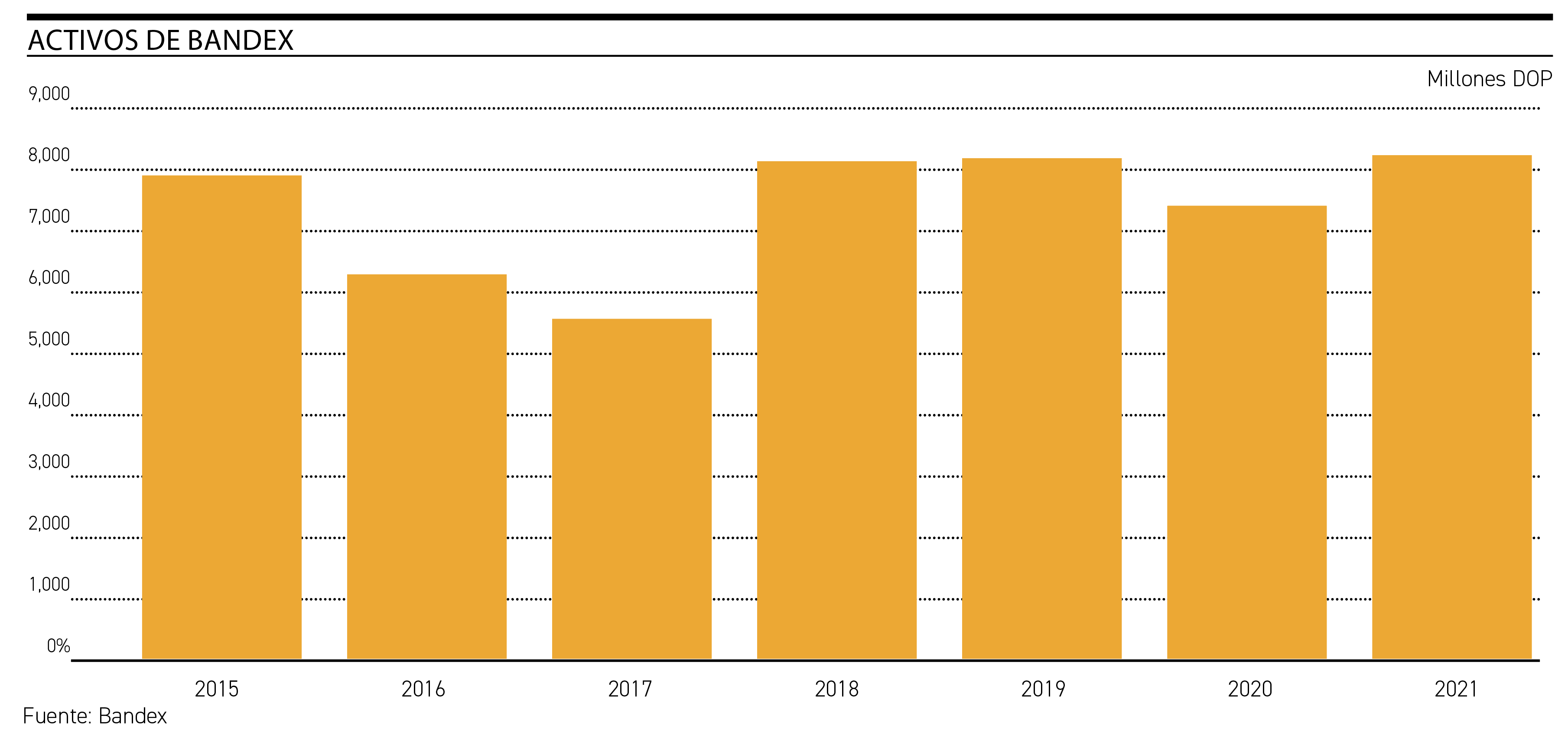

El banco estaba prácticamente paralizado. No tenía operaciones. Se encontraba en medio de un proceso de transformación de banco de la vivienda a banco de exportaciones, pero la operación bancaria estaba paralizada. La cartera de crédito era de menos de RD$100 millones de pesos. Gran parte del personal necesario no estaba contratado. El área de negocios estaba muy disminuida.

Vivía un proceso de transformación, pero con muy poco apoyo del gobierno anterior. Nosotros, con una visión diferente y una instrucción del presidente de la República de transformarlo, hicimos el cambio a banco de desarrollo y de exportaciones. Nuestro primer trabajo fue preparar un proyecto de ley para ese cambio.

Aunque mantuvimos el nombre, BANDEX, su naturaleza cambia totalmente y su rango de acción se amplió. Anteriormente solo podía prestar al exportador y ahora puede prestar a muchos otros proyectos del país.

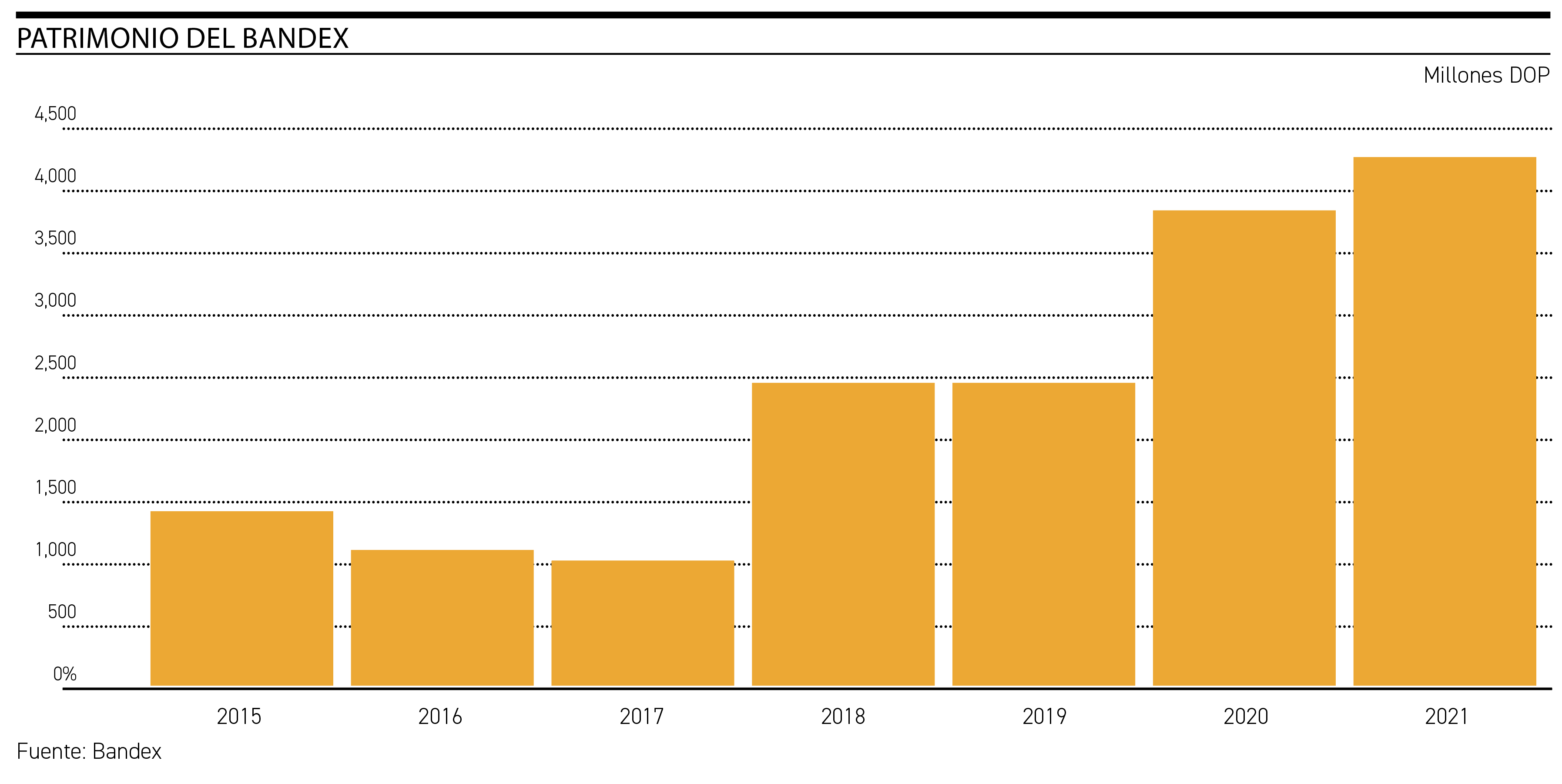

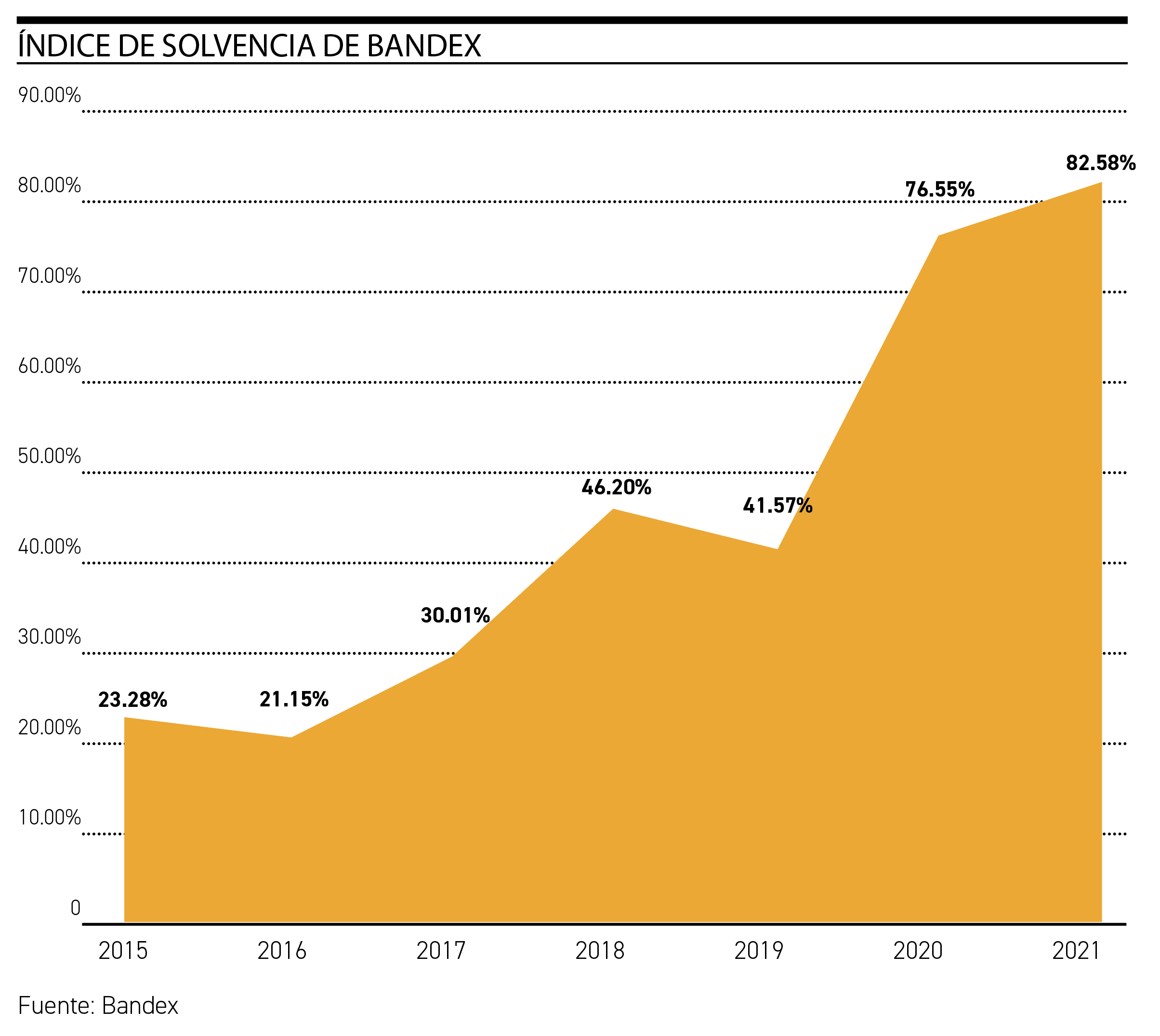

De la administración anterior heredamos un acuerdo por el cual el Gobierno le aportaba RD$3 mil millones, pero que no se había ejecutado. Este Gobierno hizo esa transferencia. Luego buscamos otros recursos y en el año 2022 recibimos del Gobierno RD$5 mil millones.

La otra estrategia de búsqueda de recursos fue con instituciones multilaterales. Firmamos un acuerdo con el Banco Centroamericano de Integración Económica (BCIE), que nos dio una línea de crédito por RD$30 millones. También firmamos con el Eximbank de Corea por US$100 millones. Y con otras entidades multilaterales también tenemos conversaciones para conseguir más recursos. La idea es que nos provean de recursos baratos, para que nosotros los canalicemos a diferentes proyectos.

Hemos financiado varios programas de desarrollo. El primero fue el de la salud, por RD$2 mil millones, para mejorar la infraestructura de la salud privada. También tenemos un programa en el sector agrícola, para su organización e industrialización. Otro programa es el de estabilidad y medioambiente, para proyectos que van desde el cambio de la matriz de consumo de una empresa, de tradicional a solar, por ejemplo, hasta grandes proyectos eólicos, solares y de ahorro de agua.

Otra línea es la de emprendimiento e innovación, en la que trabajamos con el Ministerio de la Juventud y el Gabinete de Innovación de la Presidencia. En este programa para jóvenes emprendedores hay creadores de software, de apps para celular, o de planes de innovación en los sectores agrícola e industrial, por ejemplo.

La clave es que los proyectos tengan un impacto social.

No. Simplemente tiene que ser una exportación.

Cerramos 2022 con una cartera de RD$3,291 millones colocados, la mayor parte, el 95 %, en proyectos de desarrollo. Es en este 2023 cuando vamos a ser más agresivos en la parte exportadora.

BCIE te permite tener los fondos durante un plazo de tres meses, pero hay que colocarlos. En el caso de Corea funciona proyecto por proyecto. Tenemos conversaciones con la Embajada del Reino Unido, que tiene también recursos para República Dominicana, y estamos hablando con otros países europeos y fondos soberanos de países del Medio Oriente, que están interesados en financiar proyectos en América Latina.

Somos banco de segundo y de primer piso. Los RD$3 mil millones los hemos colocado como de primer piso, porque son para proyectos de desarrollo que no tienen necesariamente el apoyo del sector financiero tradicional. También tenemos operaciones de segundo piso, realizadas con la banca local, donde les proveemos fondos y ellos los canalizan.

La presencia de la cooperación española con operaciones de segundo piso ha descendido en el país y recientemente hablamos para que a través de BANDEX vuelvan a hacer estas operaciones.

Sí, pero el 98 % de nuestros depósitos son del Estado. Operamos con certificados de depósitos. Podemos captar en pesos y en dólares. Nuestras tasas pasivas son bajas para poder ofrecer tasas preferenciales e nuestros créditos.

El mercado bursátil dominicano aprobó un duro examen; aquí, todas las cifras

Con una operación financiera vigorosa, una cartera sana en pleno crecimiento, mucho más organizado de lo que está ahora y con resultados importantes en el impacto social, para que los indicadores sociales de los proyectos que financiamos sean relevantes.

Sí, claro. El banco cierra en positivo, con resultados modestos porque su objetivo no es la rentabilidad financiera, sino la social. Lo que se va a proyectar para los próximos años son resultados de alrededor de US$1,000,000. Más de ahí no, porque lo que necesitamos es rentabilidad social.

Había mecanismos de financiamiento de desarrollo, sobre todo en el Banco Central y muchos proyectos se desarrollaron alrededor de Definpro. Estos mecanismos desaparecieron con la Ley Monetaria y Financiera. El BNV, hoy BANDEX, en algún momento tuvo una función de fomento, pero muy reducida. Este es el primer banco de desarrollo de República Dominicana.

Hemos financiado algunos hoteles medianos y pequeños, y ahora vienen, originados en FITUR, unos 15 proyectos nuevos. Nos concentramos en proyectos medianos y pequeños, porque el impacto social que buscamos es que haya turismo en zonas que no necesariamente sean polos turísticos. Ahora estamos mirando proyectos en Palenque, Azua, Baní, y Barahona.

Hemos financiado equipamiento para suplidores que trabajan para empresas mineras.

El sector salud, donde financiamos equipamiento y expansión de clínicas a nivel nacional. Ejemplo de ese impacto es que una persona que vive en San Francisco de Macorís no tenga que ir a Santiago o a Santo Domingo para una resonancia magnética especializada, porque ya en San Francisco está ese equipo.

Debería ser 50-50. Este año vamos a empezar fuerte con las exportaciones. Estas también tienen impacto, porque una comunidad que se convierta en exportadora tiene una dinámica de desarrollo diferente y su nivel de vida cambia totalmente. Entonces, financiar la exportación es un camino para financiar el desarrollo.

Entrevista publicada en la edición de febrero de la revista especializada Market Brief

Puedes leer: Cómo vender más y mejor en un mercado a la baja

Suscríbete a la revista y regístrate a nuestros newsletters para recibir el mejor contenido en tu buzón de entrada.

Con la compra de tu suscripción digital, recibes acceso a contenido premium dentro de nuestra plataforma web.

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

RD$ 16,800

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

298 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado

12 ediciones digitales de Market Brief

Nuevas ediciones al instante en tu correo

RD$ 33,600

-15% DE AHORRO

RESPECTO A ANUAL

Facturado Cada Dos Años

595 / Mes

Acceso exclusivo a noticias, entrevistas y artículos

Acceso prioritario a eventos

Newsletters digitales diarios

Newsletters especiales y especializados

12 ediciones digitales de Mercado + 5 ediciones especiales

6 ediciones digitales de Mercado Región Norte

4 ediciones digitales de Mercado Región Este

12 ediciones digitales de Market Brief

12 ediciones digitales de ¡HOLA! RD + 5 ediciones especiales

6 ediciones digitales de MediHealth

5 ediciones digitales de Technology

Nuevas ediciones al instante en tu correo